La literatura académica muestra que los conocimientos financieros de los emprendedores son muy escasos. También documenta que tenerlos aumenta las probabilidades de emprender (y las posibilidades de hacerlo con éxito).

“El riesgo nace de no saber lo que estás haciendo”

Warren Buffett

Hay dos conceptos financieros básicos que todo emprendedor debe conocer: el riesgo y la creación de valor. Desde el punto de vista económico, la mayor consecuencia de emprender es que se debe asumir el riesgo de perder, parcial o totalmente, el capital invertido. A esto se suma no tener una remuneración salarial estable e independiente. Un emprendedor coloca demasiados huevos en una misma cesta.

Inversión y riesgo

En el ámbito de la inversión, el riesgo se define como la variabilidad de la rentabilidad sobre el capital invertido a lo largo del tiempo. Invertir en un bono soberano alemán se considera una inversión libre de riesgo pues se dan por seguras la rentabilidad periódica que promete y la devolución del principal a la fecha de vencimiento.

Pensemos ahora en la rentabilidad que obtiene un emprendedor sobre el capital invertido en su empresa. En este caso, la rentabilidad (o pérdida) es incierta y fluctuante. De ahí que ser accionista de una empresa se considere una inversión de riesgo.

Por ello es importante que el emprendedor, consciente de que el capital comprometido en su negocio está expuesto a posibles pérdidas, conozca la importancia de diversificar parte de su patrimonio personal en otro tipo de activos como una vivienda, un plan de pensiones o un colchón de liquidez.

Es fácil decirlo, pero ¿cómo se consigue? Una opción es dar entrada en la empresa a otros accionistas. Esto permite comprometer menos capital personal y rebajar el riesgo sobre el patrimonio total.

A lo largo de los años he conocido emprendedores que, decididos a mantenerse como accionistas mayoritarios, han limitado el crecimiento de su empresa exponiendo, además, una enorme porción de su patrimonio personal al elevado riesgo de la no diversificación. Y aunque en ocasiones esta estrategia genera una enorme riqueza, en la mayoría de los casos ocurre justo lo contrario.

El emprendedor asume riesgos por una motivación económica: el enriquecimiento (o creación de valor). Se crea valor cuando la rentabilidad de la empresa supera al coste de oportunidad, que es la rentabilidad que se obtendría en inversiones alternativas de similar riesgo y duración. En esta línea, el coste de oportunidad lo marca el riesgo intrínseco de la empresa en cuestión, que se descompone en el riesgo de las operaciones más el riesgo de la financiación.

1. El riesgo relativo a la actividad empresarial o riesgo operativo.

El riesgo o apalancamiento operativo se define como la volatilidad del beneficio operativo frente a las fluctuaciones en las ventas. Si las ventas de una empresa crecen un 10 % y se mantiene el margen operativo (beneficio dividido por ventas), esto implica que todos los gastos operativos también habrán aumentado un 10 %. Sin embargo, los gastos fijos no varían a corto plazo y por eso, con frecuencia, un aumento o caída de las ventas tiene un impacto mayor sobre el beneficio.

Cuando las ventas fluctúan de un periodo a otro los gastos fijos introducen volatilidad (efecto palanca) sobre el margen operativo. Por el contrario, las ventas recurrentes protegen a la empresa de este posible efecto.

Para comprender mejor esta idea vamos a explicar el punto de equilibrio, que determina las ventas mínimas necesarias para que el beneficio operativo sea igual a cero.

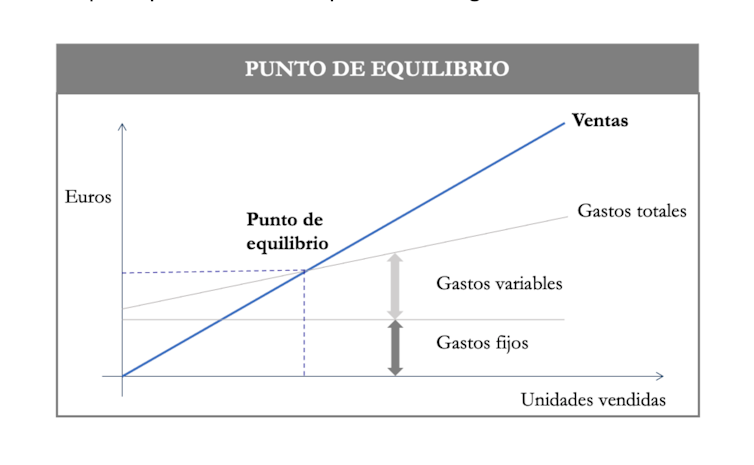

En el gráfico vemos que existe un nivel de gastos fijos que es independiente de las ventas y unos gastos variables que sí están directamente relacionados con éstas. Al sumar los gastos fijos y los variables se obtienen los gastos totales. El punto en el que se cruzan las ventas con los gastos totales es el punto de equilibrio.

Por debajo del punto de equilibrio la empresa pierde porque gasta más de lo que ingresa. Pero una vez superado genera beneficios porque factura más de lo que gasta. Si las ventas siguen creciendo el margen también crece porque los gastos fijos se mantienen. A esto se le llama apalancamiento positivo. No obstante, esto es cierto para un rango de actividad porque los gastos fijos (almacenamiento, personal…) se mueven por bloques.

Las empresas con un margen operativo ajustado y costes fijos elevados, comportamiento cíclico o incertidumbre en las ventas tienen un riesgo de explotación muy alto. Por eso necesitan desarrollar estrategias alternativas que lo reduzcan antes de seguir creciendo. Para eso es importante conocer:

- El nivel de ventas recurrentes (solo las ventas recurrentes reducen el riesgo).

- La estructura de costes.

- El punto de equilibrio.

- El margen operativo.

Manejar estos datos permitirá al emprendedor una toma de decisiones racional e implantar un modelo de gestión consciente del riesgo operativo de la empresa.

Transformar los costes fijos en costes variables reduce el riesgo. También lo harán aquellas estrategias de negocio que consigan fidelizar y estabilizar las ventas, como un modelo de negocio bajo suscripción, siempre y cuando no erosionen el margen de beneficio.

Si la rentabilidad de una inversión retribuye el riesgo asumido, reducir el riesgo justifica obtener menor rentabilidad.

2. El riesgo derivado del endeudamiento como fuente de financiación.

El emprendedor también se enfrenta al riesgo derivado del uso de la deuda financiera como fuente de financiación. El riesgo de financiación se define como la variación del beneficio antes de impuestos motivada por el gasto por intereses, que es fijo.

Cuando se usa deuda para financiar una empresa, se la está comprometiendo por contrato a:

- Cubrir un gasto financiero fijo (los intereses) con el beneficio operativo.

- Devolver el principal de la deuda siguiendo el calendario acordado.

Así, al financiarse con deuda, el emprendedor expone el beneficio neto de la empresa a una volatilidad adicional a la ya asumida a nivel de beneficio operativo, ya que el gasto por intereses no se ajustará a las fluctuaciones de este último.

El riesgo financiero depende de:

- La relación (ratio) entre la deuda financiera y el capital aportado por el emprendedor. A mayor peso de la deuda mayor apalancamiento financiero y mayor riesgo.

- El coste o tipo de interés de la deuda. Los intereses son un gasto fijo a cubrir aunque las ventas y el beneficio operativo caigan o la empresa entre en pérdidas. Cuanto más elevado es el coste de la deuda mayor riesgo para el negocio.

- El equilibrio entre la generación de flujos de caja a lo largo del tiempo y las fechas de devolución del principal de la deuda. Si una empresa se financia a lo largo de varios periodos con deuda a corto plazo se expone a la renegociación constante y al posible cambio de condiciones por parte de su acreedor financiero.

Las empresas con menor riesgo operativo pueden asumir un mayor riesgo en la financiación porque tienen un margen operativo más alto y/o estable. Por el contrario, las empresas con un bajo margen operativo, ciclicidad en sus ventas y una elevada proporción de gastos fijos sobre el total deben ser extremadamente cautas en el uso de la deuda.

Toda decisión empresarial, operativa o financiera, que comprometa flujos de caja futuros, introduce riesgo, pues el futuro es incierto.

La gestión del crecimiento

Otro aspecto clave en la gestión empresarial es la gestión del crecimiento. Para crecer se deben comprometer nuevos recursos financieros que pueden provenir del propio bolsillo del emprendedor, del de otros accionistas o de los bancos. No obstante, antes de comprometer nuevo capital se debe analizar su impacto en:

- La tasa de crecimiento de las ventas.

- El incremento de los gastos fijos.

- El margen operativo.

- Un posible mayor endeudamiento.

No es aconsejable crecer comprometiendo nuevo capital, incrementando el riesgo y reduciendo la rentabilidad. Si el crecimiento ayuda a la empresa a alcanzar o, al menos, a acercarse a su punto de equilibrio, a mejorar el margen de beneficios o a aprovechar capacidad ociosa sin incrementar el riesgo financiero por encima de lo aconsejable, la decisión será, en la mayoría de los casos, creadora de valor.

Crecer por crecer no añade valor; es más, lo destruye cuando se crece a costa de elevar el riesgo y reducir la rentabilidad por debajo del coste de oportunidad.

Como cierre de este artículo, una reflexión: solo obtienen ganancias extraordinarias quienes asumen riesgos y se aventuran en un viaje hacia lo incierto y lo desconocido.

Virginia Bombín Moreno, Profesora de Finanzas Corporativas e Investigadora afiliada al Observatorio del Ahorro Familiar de Fundación IE y Fundación Mutualidad Abogacía, IE University

Este artículo fue publicado originalmente en The Conversation. Lea el original.

¿Qué es DUPAO magazine? Somos la revista de Culturizando sobre Series y Películas, Ciencia y Tecnología, Marketing y Negocios, Productividad, Estilo de Vida y Tendencias.